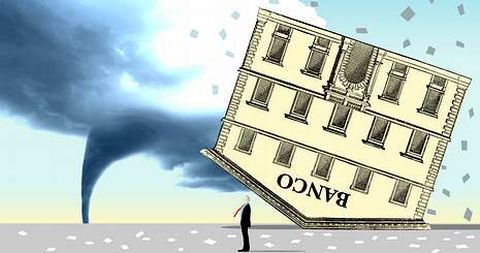

Cuatro años después de ser intervenida la primera caja, la música del baile de la reestructuración bancaria está tocando a su fin. Se han ido 89.000 millones en ayudas

21 abr 2013 . Actualizado a las 20:12 h.Cuando en marzo del 2009 el Gobierno intervenía de urgencia una pequeña entidad, Caja Castilla-La Mancha, víctima de sus excesos y aventuras, no hubo gurú que oyera el baile que ahí empezaba. Cuatro años después ha habido un rescate bancario, una veintena de fusiones (solo Bankinter se ha quedado al margen), tres bancos estatalizados y un desembolso ingente de fondos públicos. La venta del Banco Gallego esta semana, con 325 millones a cargo del Estado, es por ahora el último episodio. Todo ello ha propiciado una desconfianza generalizada en la banca, tanto que hoy este sector es el séptimo problema para los españoles, según el último barómetro del CIS. Algo impensable. Este diccionario ayuda a ubicar lo sucedido.

A de ayudas

Casi 89.000 millones a fondo perdido. Cuando Holanda, Reino Unido o Alemania metían ingentes cantidades de dinero para estabilizar su sector financiero (hasta el 7 % de su PIB llegaron a inyectar en algún caso), en España el problema se veía a distancia y con cierto orgullo. Cuatro años después, entre el Estado, la Unión Europea y el Fondo de Garantía de Depósitos el dinero desembolsado en poner dos muletas a la banca supera los 89.000 millones de euros. Sin contar avales y otros apoyos de Estado, una forma de ayuda indirecta. Por encima del 8 % del PIB. De ese dinero, solo se ha anunciado la devolución de 977 millones que recibió Banca Cívica (pagará La Caixa, su comprador). El retorno del resto del dinero es una incógnita. Una inmensa parte se ha ido a fondo perdido.

B de Bankia

De gran proyecto a monumental fiasco. Fusión de siete cajas de ahorros (Caja Madrid, la valenciana Bancaja, y las cajas de Canarias, La Rioja, Ávila, Segovia y la catalana Laietana), Banco Financiero y de Ahorros (BFA, la matriz) empezó a operar en enero del 2011 como el mayor banco de España. Siete meses después debutó Bankia (el grueso del negocio de BFA) en la Bolsa con el poderoso Rodrigo Rato al frente. El Gobierno del PSOE y la cúpula del PP se implicaron seriamente en esta operación, sobre todo por la imagen al exterior. Dos años después se ha demostrado que detrás había una gran mentira: la cartera de Bankia estaba llena de activos tóxicos y urgía reflotarla. Se intentó (y fracasó) su alianza con La Caixa como tabla de salvación. Se ha llevado casi 22.500 millones en ayudas, un tercio del total, casi la mitad del PIB de Galicia; se ha relevado a toda su cúpula y la anterior está siendo investigada por la Audiencia Nacional. Un poema.

C de cajas de ahorros

Modelo en extinción. El esplendor económico de España vinculado al sector inmobiliario llevó a las cajas de ahorros, entidades centenarias vinculadas a su territorio, a afrontar una alocada carrera de financiaciones y expansión que ha concluido así: de 45 entidades en el 2008 hoy solo quedan dos, enanas. El resto (las que no han sucumbido bajo una intervención), fusionadas en una decena de firmas, se han convertido en bancos. Y eso no es solo un cambio de nombre. Es mudar todo el modelo: abandonar el negocio de proximidad, la obra social, la inclusión financiera... Ahora manda el accionista, no la sociedad civil, como se entendía que operaban las cajas. Su transformación y desaparición es achacable a problemas propios. Pero contribuyó lo suyo una ley del 2011 que forzó la bancarización exigiendo a las cajas niveles de solvencia inéditos. Su responsable fue una ministra socialista nacida en Ourense: Elena Salgado.

D de docena, o decena

Número de bancos que quedarán. El proceso de reestructuración es, también, un acelerado proceso de concentración y de reducción de competencia. Hace apenas un lustro operaban en España casi 60 entidades, entre bancos y cajas, al margen de cooperativas y cajas rurales (también en un silencioso proceso de fusiones). Se estima que en un año quedarán en el mercado entre 10 y 12 operadores. Cuenten seguro con Santander, BBVA, La Caixa (Caixabank), Popular y Sabadell, los grandes. Otras medianas (Ibercaja, Unicaja) y algunas pequeñas (Liberbank, Bankinter). Y una, por decreto: Bankia. Demasiado grande para dejarla caer, y con demasiados intereses dentro como para ser vendida. Seguirá adelante, aunque con un balance seriamente recortado. Está por ver qué sucede con NCG. Y qué papel juegan los bancos extranjeros en este país.

E de estafados

Preferentes, «swaps», deuda subordinada... La peor cara de la otrora bien valorada banca española. El crecimiento del negocio bancario propició la aparición de productos complejos que nadie meditó cuando las cosas iban como un disparo. Un ejemplo: en el 2009 las grandes entidades colocaron 10.000 millones en participaciones preferentes entre sus clientes, con atractivas rentabilidades. El riesgo entonces se disimuló o minimizó. Los swaps, otra fórmula para evitar la subida de tipos, han llevado a cientos de usuarios a perder dinero, y han aflorado decenas de denuncias. Otro producto: células hipotecarias, o, lo que es lo mismo, meter en un paquete hipotecas de terceros y venderlas a otros, generando beneficios. Todo ello moviéndose en la cuerda floja para mejorar los índices de solvencia de la banca.

F de FROB

El poderoso fondo de rescate. Creado en el verano del 2009 como un mero agente para facilitar dinero en las fusiones, hoy es tan poderoso (vía decreto ley) que puede saltarse procedimientos legales (convocatoria de juntas de accionistas, por ejemplo) o eludir el cumplimiento de una sentencia judicial si la considera excesivamente lesiva. El FROB (Fondo de Reestructuración Ordenada Bancaria) lo tutelan el Banco de España (el subgobernador es su presidente) y el Ministerio de Economía. Controla ya por completo BFA-Bankia, Catalunya Banc y NCG. Y pronto podría hacer lo mismo con Caja España-Duero y posiblemente con BMN. Casi medio millón de euros en activos bajo control público. Por eso ha pasado de ser un mero liquidador de entidades a un gestor. Está por ver con qué resultados.

G de Guindos, Luis de

Autor de la gran reforma del sector. Fue mano derecha de Rodrigo Rato cuando este dirigía Economía, y cuenta con experiencia en el sector bancario (estuvo en Lehman Brothers antes de que hiciera crac y fue consejero en BMN). Luis de Guindos como ministro ha asumido los tres últimos decretos financieros, el rescate de Bankia y la tutela de la ayuda financiera pedida a Bruselas. Con sus exigencias de provisiones y saneamientos ha propiciado el mayor vuelco a la banca realizado en el menor tiempo posible. Se desconocen los resultados a medio plazo. A corto supone el cierre de miles de oficinas, el despido de más de 10.000 empleados de la banca y, por ahora, el crédito sigue sin fluir.

H de Holding

Última ocurrencia. El Estado tiene en sus manos un aparato que no entraba en sus planes: tres bancos nacionalizados. Y el potencial de Bankia, NCG y Catalunya Banc, tras su saneamiento, es tremendo. Por ello, el Ministerio de Economía plantea crear una especie de holding o asociación de estas tres entidades, para compartir políticas comerciales (incentivar el crédito, principalmente) y otras sinergias, con marcas y cúpulas directivas separadas. Pero aún tiene abiertos muchos interrogantes.

J de justicia

Siete procesos ante la Audiencia Nacional. Lo de Mario Conde, ver un banquero en el banquillo, ha pasado de excepción a normalidad. En la Audiencia Nacional se investiga siete entidades financieras por casos tan sonrojantes como indemnizaciones millonarias en entidades rescatadas, información falsa, ocultación de datos... Por ese tribunal han desfilado en los últimos meses decenas de directivos imputados procedentes de Bankia, Novacaixagalicia, Banca Cívica, Banco de Valencia (las dos últimas hoy en La Caixa), Caixa Penedés (ahora en BMN), CAM (en el Sabadell) y CCM (propiedad de Liberbank). Veremos si algún otro termina como Conde: en prisión.

L de ladrillo

Crédito, inversión y crecimiento fácil. La inversión en promotores y constructores inmobiliarios propició el milagro económico español desde mediados de los noventa y durante diez años casi consecutivos. ¿Quién estaba dispuesto a torpedear ese crecimiento? Los inspectores del Banco de España denunciaron recientemente que esta institución miró para otro lado (como también hizo la CNMV con determinados productos) cuando se empezaron a ver las primeras señales de alerta. Se obviaron los riesgos en unas carteras que llegaron a superar los 215.000 millones de euros en activos inmobiliarios solo entre las 12 mayores entidades. Pensaban que la fiesta no iba a acabar. Pero terminó, con el resultado ahora conocido, y sumada a otros problemas como la falta de gestión y control interno en las entidades.

M de Madrid

Centralización del poder financiero. Casi la mitad de los créditos que se dan ahora en España se aprueban en Madrid (sobre todo esta) y Barcelona, sedes de casi todas las entidades financieras tras el proceso de fusiones y conversión de las cajas. Antes del 2008 ese porcentaje era unos 8 puntos inferior. La concentración del poder financiero, o madrileñización, tiene una consecuencia directa: menos atención a la periferia. Precisamente el trabajo que hacían cajas y bancos medianos regionales.

N de NCG, o Novagalicia

Sistémica en Galicia, apetecible fuera. La primera entidad financiera de Galicia, con más del 40 % de cuota de negocio (algo que no sucede en otras comunidades), ha afrontado en los últimos 18 meses la mayor transformación de una entidad financiera. Lo ha hecho heredando errores del pasado, como las indemnizaciones millonarias a cuatro exdirectivos, algunas cuestionables inversiones inmobiliarias e industriales o la comercialización de preferentes y subordinadas a clientes sin conocimientos. Y por ello ha pedido perdón. Ha asumido también una fiel cartera de clientes que, con todo lo que ha llovido, siguen ahí, en NCG; o Novagalicia, que es su marca comercial; o la caja, como se sigue conociendo a esta institución. Ha recibido más de 9.000 millones en ayuda pública, está controlada por el FROB, ha aprobado cuatro ERE con los que ha recortado más de 3.200 empleos... Y sobrevive, pese al apetito de la gran banca por hacerse con su control desde hace tiempo. La puerta a la entrada de inversores foráneos sigue abierta. Su continuidad es clave para Galicia. Tiene dos años para aclarar las brumas de su futuro.

P de políticos

Excesiva intervención. La politización de las entidades financieras, especialmente las cajas de ahorros, es un hecho evidente desde hace más de 30 años. Pero solo ahora, cuando estas entidades han enseñado sus vergüenzas, se ha reparado en ello. Muchas cajas han estado controladas directamente por el partido que gobernaba la comunidad autónoma, que se valía de este instrumento financiero como punta de lanza inversora, sin atender a las consecuencias. Ello sin contar los alrededor de 100 millones de euros en créditos repartidos entre PP, PSOE, CiU, IU y BNG justo antes de que estallara todo. En Galicia esa politización ha tenido menos influencia por un motivo claro: el poder que durante años ostentaron los responsables de las antiguas cajas, José Luis Méndez y Julio Fernández Gayoso, superaba al de los propios partidos.

Q de quitas

Obligados por Europa. Es la palabra que han tenido que aprender decenas de miles de clientes de NCG, Bankia y Catalunya Banc. Todos aquellos con participaciones preferentes y deuda subordinada. Aquella inversión se recortará entre un 60 y un 10 %, dependiendo del producto en cuestión. La quita es obligatoria cuando se rescata un banco con dinero público (eso dice la doctrina comunitaria) y se ejecutará en las próximas semanas con un problema añadido: el dinero que se queden los clientes se convertirá en acciones de las propias entidades. Miles de estafados serán, por decreto y a su pesar, inversores de la entidad que los engañó. Paradojas del rescate. Solo la vía del arbitraje o la judicial (que siguen abiertas) les permitirá a la mitad (según cálculos del FROB) revertir esa situación.

R de reformas legales

13 decretos en menos de cuatro años. Desde mediados del 2009, cuando se alumbró oficialmente el FROB, el Ministerio de Economía y el Banco de España han dispuesto una serie de cambios normativos, sucesivos y rápidos (solo en el 2012 hubo tres en seis meses), que no han logrado el efecto deseado: evitar el rescate bancario y la reactivación del crédito. Hay varias razones que lo explican, pero se resume así: se reaccionó tarde, como en casi todo en esta crisis, y no se actuó sobre el foco del problema, los activos tóxicos inmobiliarios. Cuando España inició sus reformas financieras, otros países de la eurozona ya habían inyectado miles de millones en el sector financiero. Aquí, además, los cambios legales fueron para pedir más capital a la banca, sin sanear antes.

S de Sareb

El banco malo que no es un banco. La Sociedad de gestión de Activos (inmobiliarios procedentes) de la Reestructuración Bancaria (Sareb) aglutina más de 55.000 millones de euros en inmuebles, créditos fallidos... de las entidades que han recibido dinero público, que se los traspasaron tras un importante descuento. Por eso se ha dado en llamar el banco malo español, siguiendo el modelo de otros países. El más similar a este es el irlandés. Su objetivo es ir colocando todos esos activos entre mayoristas (grandes inversores) y también particulares (los menos). La Sareb es un punto clave de la reestructuración financiera, y el saneamiento bancario depende mucho de lo que pueda hacer esta sociedad, que operará durante 15 años y en cuyo accionariado participan casi todos los grandes bancos (con la excepción del BBVA) y aseguradoras.

T de troika

Los hombres de negro de la reestructuración. Detrás de los 40.000 millones (redondeando) del rescate bancario español están la Comisión Europea, el Fondo Monetario Internacional y el Banco Central Europeo. Y siempre Alemania, aunque no figure oficialmente. La inyección de ese dinero tiene siempre contraprestaciones. En el caso de la banca rescatada, la reducción de red, que conlleva miles de despidos, la venta de toda la cartera de participaciones industriales, la vuelta al negocio tradicional evitando nuevos riesgos, el abandono de políticas comerciales agresivas... Para comprobar que todo ello se cumple, la troika cuenta con personal que se desplaza regularmente hasta las entidades y que chequea todo el cumplimiento del plan.

V de venta, al mejor postor

Seis subastas. Desde la intervención de Caja Castilla-La Mancha, el Banco de España ha entrado en casi una decena de entidades y ha procedido a la subasta de seis: la propia CCM, Cajasur, CAM, Unnim, Banco de Valencia y, esta semana, el Gallego. No se ha liquidado (cerrado) ninguna. En todos esos casos el patrón es común: precios simbólicos para el comprador (1 euro), que se lleva además ayudas millonarias. Solo en la operación del Gallego, la última, el Estado ha perdido 325 millones de euros, aunque el FROB dijo que se habían acabado las ayudas en las subastas. Por eso, por falta de colchón, fracasó en febrero la venta de Catalunya Banc, algo que obligó a revisar parte de la estrategia al ministerio y al Banco de España. Se rectificó con el Gallego.

X de Xunta de Galicia

Intervención decisiva. A algunos Gobiernos autonómicos se los acusa de ponerse de perfil ante la pérdida de su poder financiero (caso de Valencia). No se puede decir eso de la Xunta. Tal vez lo contrario: se implicó incluso más allá de lo que se esperaba (enfrentamiento directo con Madrid y con parte de la cúpula del PP) para llegar a la fusión de Caixa Galicia y Caixanova, ahora NCG. Sin esa operación (hoy cuestionada), el brazo financiero de la comunidad se habría perdido mucho antes. Ahora, con la conversión de la antigua caja en banco, se ha quedado sin competencias en materia bancaria y se ha distanciado algo de la batalla.